发布日期:2024-08-27 03:17 点击次数:115

资料显示,煜邦转债信用级别为“A”,债券期限6年(本次发行的可转债票面利率为第一年0.50%、第二年0.70%、第三年1.00%、第四年1.60%、第五年2.20%、第六年3.00%。),对应正股名煜邦电力,正股最新价为6.41元,转股开始日为2024年1月26日,转股价为10.12元。

资料显示,福立转债信用级别为“AA-”,债券期限6年(本次发行的可转债票面利率设定为:第一年0.30%、第二年0.50%、第三年0.80%、第四年1.50%、第五年2.00%、第六年3.00%。),对应正股名福立旺,正股最新价为10.72元,转股开始日为2024年2月19日,转股价为15.03元。

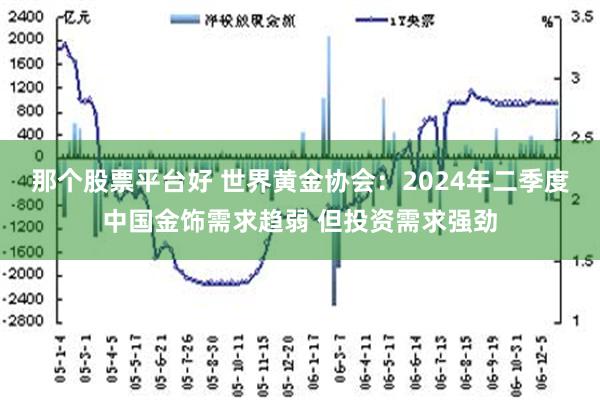

7月30日,世界黄金协会发布的2024年二季度中国黄金市场回顾与趋势分析显示,今年二季度中国金饰需求趋弱的同时,投资需求表现强劲。

世界黄金协会的数据显示,由于金价飙升以及经济增长放缓,2024年二季度中国市场金饰需求创下自2009年以来的同期新低,仅为86吨;上半年中国金饰消费则同比下降18%,至270吨。

不过,在世界黄金协会中国区CEO王立新看来,金饰消费需求在今年二季度的大幅下降并不是“中国特色”,“全球主要金饰消费市场如印度、中东、美洲和欧洲地区基本都因金价的历史性高位而多少呈现下降趋势。”他表示,且中国经济经过数十年的高速发展,正面临进一步全面深化改革的关键节点,金饰行业也可能开始步入发展新阶段,即市场成熟期。

在金饰需求放缓的同时,二季度,中国市场的黄金投资需求却依然强劲。数据显示,二季度中国市场黄金ETF累计流入约140亿元人民币(+20亿美元,+25吨),创历史新高,将资产管理总规模(AUM)和总持仓均推至新高。上半年,中国市场黄金ETF持续流入,总持仓和资产管理总规模分别激增50%和77%,主要得益于金价的强劲表现。

另外,本季度金条和金币投资需求达80吨,同比激增68%,是自2013年以来最强劲的二季度表现。而金价的持续上涨和投资者的保值需求推动上半年金条和金币投资总需求达到190吨,较去年同期大幅增长65%。

在官方储备方面,二季度,中国人民银行(PBoC)仅于4月宣布购入黄金2吨,购金量较前几个季度明显减少;上半年,中国人民银行累计宣布购入黄金29吨。目前,中国官方黄金储备为2,264吨,占外汇储备总额的9%

展望未来需求变化,王立新表示,预计2024年下半年,季节性因素可能会支撑国内金饰消费需求小幅增长。“如果在今年剩余时间内,金价未出现剧烈波动,则有望吸引更多消费者回归。”

而在黄金零售投资需求方面那个股票平台好,“我们对下半年中国市场实物黄金投资需求持谨慎乐观的态度。”王立新进一步说,考虑到国内利率水平下滑趋势以及本地资产所面临的潜在压力,投资者的避险需求或将进一步走高。但如果下半年金价走势不够明朗,金条和金币需求则有可能承压。